액티브시니어로 오랫동안 일을 하며 경제적 여유를 누릴 수 있다면 바랄 나위가 없다. 하지만 많은 시니어들의 현실은 경제력이 떨어지는 아더시니어에 속한다. 그러다보니 은퇴 후 자산과 소득 불균형 때문에 빈곤을 호소하는 시니어들이 많아진다.

보험개발원이 발표한 ‘2020 은퇴시장 리포트'에 따르면 은퇴 가구의 평균 자산은 3억6316만 원으로, 은퇴 전 가구의 5억8185만 원과 비교하면 75% 수준인 것으로 나타났다. 연간 평균소득도 은퇴 전 6255만 원에서 은퇴 후 2708만 원으로 크게 줄었다. 은퇴하면 이전보다 소득이 절반 이상으로 줄어든다.

은퇴한 시니어들의 자산에서 가장 큰 비율을 차지하는 것은 부동산이다. 통계청의 ‘2020 가계금융복지조사’에 따르면 60세 이상 가구주의 자산 비율은 부동산이 78.1%로 가장 높고, 저축액이 15.5%로 가장 낮았다. 모든 연령대와 비교해도 부동산 비율이 가장 높고, 저축액 비율이 가장 낮았다.

부동산은 유동성이 가장 낮은 자산이다. 특히 지금처럼 부동산 세금 부담이 큰 시기에는 더더욱 그렇다. 부동산을 보유하고 있으면 매년 내야 하는 보유세가 높아지고 있는 반면 양도세 등으로 처분하기도 쉽지 않다. 게다가 은퇴 가구주가 1주택자라면 부동산은 처분을 생각하기 어려운 거주 공간의 의미가 커, 쓸 수 있는 자산이 되지 못한다.

이렇듯 시니어가 은퇴하면 고정적인 소득은 사라지고, 가장 큰 자산인 부동산은 세금을 내며 보유하고 거주하는 기능만 재공하게 된다. 그러다 보니 은퇴한 시니어들이 생계를 위해 심지어 폐지를 줍는 등 다양한 경제활동에 뛰어들 수밖에 없는 상황에 처한다.

KB경영연구소 골든라이프연구센터가 발표한 은퇴설계서에서는 여러 기관의 설문조사를 종합해 노후에 충분한 생활비로 월 300만 원이 필요하다고 책정했다. '2020 은퇴시장 리포트'에서 제시한 은퇴 가구의 연간 평균소득인 2708만 원을 월별로 환산해보면 225만 원 정도로 75만 원 정도가 부족해진다.

은퇴 가구의 평균 소득 2708만 원 중 절반에 가까운 1249만 원이 이전소득이다. 이전소득은 연금과 같이 근로소득과 사업소득 외로 들어오는 소득을 말한다. 이를 월별로 보면 100만 원 정도로 노후 생활비 300만 원의 3분의 1 수준 밖에 안 된다.

이 같은 상황 속에서 은퇴를 준비하는 시니어라면 은퇴 후 현금이 부족한 이른바 ‘캐시 푸어’가 되지 않기 위해 구체적으로 은퇴 이후를 잘 설계해야 한다.

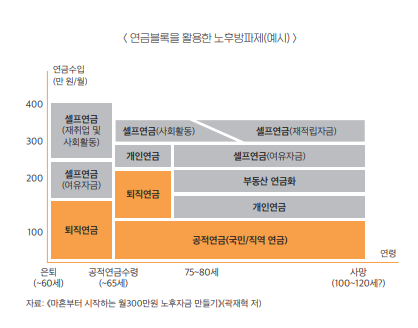

KB경영연구원 골든라이프연구센터가 발표한 은퇴설계서에 따르면 은퇴 후 안정적인 소득을 확보하기 위해서는 다양한 소득원천을 확보해야 한다. 배당주, 펀드 등의 방안도 있지만 가장 기본적이고 안정적으로 현금을 획득할 수 있는 연금블록 활용방안을 소개한다.

국민연금만으로는 여유 있는 노후생활을 영위하기에 부족한 것이 현실이다. 이에 따라 추가적인 수입을 얻을 수 있는 퇴직연금과 개인연금을 마련해야 한다.

퇴직연금은 회사에서 근로자의 퇴직 후 생활에 대비해 일정금액을 적립한다. 확정급여형(DB), 확정기여형(DC) 등 여러 가지 종류가 있지만 외환위기 이후 평생직장 개념이 사라진 상황에서 개인형퇴직연금(IRP)에 주목할 필요가 있다. IRP는 적립금 운용결과에 따라 연금수령액이 달라지는 만큼 자산군의 적절한 배분과 금융상품 선택이 중요하다.

개인연금은 대표적으로 연금저축이 있다. 낸 금액에 대해 매년 최대 400만 원까지 13.2% 세액공제 혜택을 준다. 연금저축을 들고 저축할 여력이 더 남는다면 IRP에 추가로 납입하는 것도 좋다. 연금저축과 합산해서 총 700만 원까지 세액공제 혜택을 받을 수 있다. 낸 금액에 따른 세액공제금액의 변화를 생각할 때 매년 700만 원을 넣을 경우 통상적으로 매년 92만 4000원을 감세하는 효과가 발생한다.

그런데도 연금수입이 모자란다면 또 다른 연금블록인 셀프연금을 활용한다. 셀프연금은 모아둔 자산을 사적 종신연금에 가입하거나 은퇴자산을 알아서 운용하고 월 현금흐름을 창출해내는 방법이다. 주택연금을 통해 보유 중인 부동산을 현금화하는 방안도 있다.

이들 연금블록 외에 노후 생활에 활용할 수 있는 여유자금을 확보하는 방법도 있다. 우선 적금과 같은 고정적인 저축을 통해 여유자금을 마련하는 방법이 있다. 또 재취업할 수 있는 직업교육을 은퇴 전에 받고, 은퇴 후 제2, 제3의 직업을 통해 고정적인 소득을 얻는 방법이 있다.

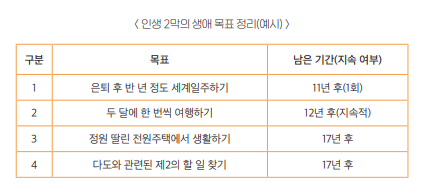

무엇보다 중요한 것은 퇴직 이후 ‘생애 목표’ 리스트를 만드는 것이다. 은퇴 이후 삶에 필요한 구체적인 재원을 파악하기 위해서는 인생 2막의 생애 목표를 잘 정리해야 한다. 은퇴설계는 자신의 늙은 모습을 떠올려야 하기 때문에 거부감이 든다. 하지만 하고 싶은 일들의 리스트를 정리한다면 즐겁고 행복한 작업으로 바뀔 수 있다.

![[Trend&bravo] 은퇴 후 문화 산책, 올해 문 여는 신상 미술관 4](https://img.etoday.co.kr/crop/345/230/2300724.jpg)

![[요즘말 사전] “디토합니다” 뜻, 알고 보니 추억의 단어였다](https://img.etoday.co.kr/crop/345/230/2299807.jpg)

![[카드뉴스] 봄을 알리는 3월 전국 축제 리스트 9](https://img.etoday.co.kr/crop/345/230/2299200.jpg)

![[카드뉴스] '70세 이상 어르신' 운전자, 무상 지원 혜택 정리](https://img.etoday.co.kr/crop/345/230/2300717.jpg)