박진수 대우증권 컨설팅지원부 팀장

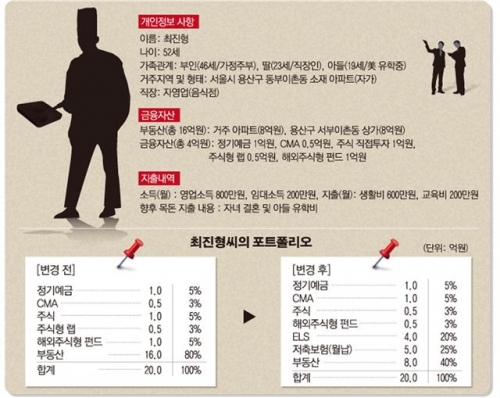

우리나라 베이비 부머 세대는 일반적으로 전체 자산 중 부동산 비중이 높고, 노후대비가 부족한 특징을 보인다. 사례자의 경우도 이와 같은 특징을 보이고 있어 자산의 재조정이 필요해 보인다.

먼저 아파트의 경우 실거주 목적이고, 중소형 규모라면 굳이 변화를 줄 필요는 없어 보인다. 중소형 아파트는 대형에 비해 가격의 하방 경직성이 강하고 수요층이 두터워 향후 부동산 경기가 살아나면 매매차익도 기대할 수 있다. 반면 임대소득을 받고 있는 상가의 경우 매매차익을 기대하기보다는 실질 임대소득과 금융투자 소득을 비교해 유리한 방법을 선택하는 것이 효과적이다. 사례자의 경우 임대소득이 월 200만원으로 현재 상가 가격 기준으로 연 3%의 수익률을 기록하고 있다. 현재 시중금리형 예금(연 2.8%)과 비슷한 정도이지만 부동산 가격 변동의 위험을 부담해야 하고, 각종 관리비용과 세금을 제외한 실질 수익률은 이보다 낮아진다는 점을 감안하면 매각 후 금융상품 투자로 전환하는 것을 고려할 필요가 있다.

금융자산의 경우 향후 지출과 은퇴시기를 고려한 재조정을 해야 한다. 현재 금융자산을 살펴보면 시중금리형 상품과 주식형 상품으로 이분화되어 있고, 위험자산인 주식형 상품의 비중이 반 이상을 차지하고 있다. 주식형 상품은 높은 수익을 기대할 수 있지만 시장상황에 따라 변동위험이 크기 때문에 노후를 대비한 투자로는 적합하지 않다. 따라서 주식형 상품보다 위험이 작은 구조화상품(ELS, DLS)이나 금리형 상품의 비중을 늘릴 필요가 있다. 이 과정에서 몇 가지 주의점을 고려하면 더욱 효과적인 자산 리밸런싱을 할 수 있다. 먼저 금융소득 종합과세를 주의해야 한다. 비과세 또는 분리과세 상품을 편입해 세금을 절약하면 실질 수익률을 높일 수 있다. 다음으로 은퇴 후 가장 필요한 것은 정기적인 현금흐름이라는 점이다. 월지급 상품 또는 월지급으로 전환할 수 있는 상품을 편입해 이 니즈를 충족할 수 있다. 마지막으로 목돈 지출을 고려해 유동성을 일부 보유해야 한다.

ELS/DLS는 기초자산 가격이 어느 정도까지 하락하더라도 가입시에 약정된 수익을 받을 수 있는 상품이다. 기초자산으로 주가지수, 종목, 원자재 등이 쓰이지만 상대적으로 변동성이 작은 주가지수를 기초자산으로 쓰는 지수형 ELS에 투자하는 것이 좋다. 또한 상대적으로 고수익이기 때문에 금융소득 종합과세가 걱정된다면 ELS변액보험을 통해 비과세로 투자하고 만기 후 연금으로 전환하는 것도 가능하다.

저축보험은 수익률이 시중금리에 연동되는 비과세 금리형 상품이다. 시중금리가 계속 하락하더라도 최저보증이율이 적용되는 장점을 가지고 있다. 2억이라는 비과세 한도가 있지만 월납 투자를 통해 한도 없는 비과세 투자가 가능하다. 은퇴시기를 고려해 지출을 제외한 여유소득을 저축보험으로 투자해 향후 연금으로 전환하는 방법도 활용할 수 있다.

![[현장에서] “노후 자산, 우물처럼 쓰는 연금이 노후를 바꾼다”](https://img.etoday.co.kr/crop/345/230/2282769.jpg)

![[브라보★튜브] 오연수, 평양냉면 같은 영상 일기](https://img.etoday.co.kr/crop/345/230/2297703.jpg)

![[카드뉴스] 봄을 알리는 3월 전국 축제 리스트 9](https://img.etoday.co.kr/crop/345/230/2299200.jpg)