50~60대에 국민연금에 다시 가입해 노후를 준비하는 사람이 많아졌다. 특히 소득 상위층이 집중된 수도권을 중심으로 국민연금 재테크 바람이 불고 있다.

A(58·여) 씨는 최근 국민연금 예상 수령액을 조회해보고 전략을 새롭게 짰다. 젊은 시절 직장생활 10여 년 동안 부은 국민연금의 노령연금 예상액은 월 50만 원 남짓했다. 마흔 무렵 퇴직 후 20년 가까이 소득이 없다는 이유로 국민연금 ‘납부 예외’를 신청해 보험료를 내지 않았기 때문이다. 하지만 주변 국민연금 수령자들을 보면서 생각이 바뀌었다. 지난해 실버취업 후 그동안 내지 못했던 예외기간의 보험료 약 2000만 원을 추후납부했다. 그는 “젊어서는 국민연금보험료 납부가 세금처럼 느껴져 피하고 싶었는데, 막상 연금 수령시기가 다가오니 진작 내지 못한 게 아쉽다”고 했다. 만 62세가 되면 받게 될 예상 연금액이 월 90만 원 수준으로 2배 가까이 올랐다.

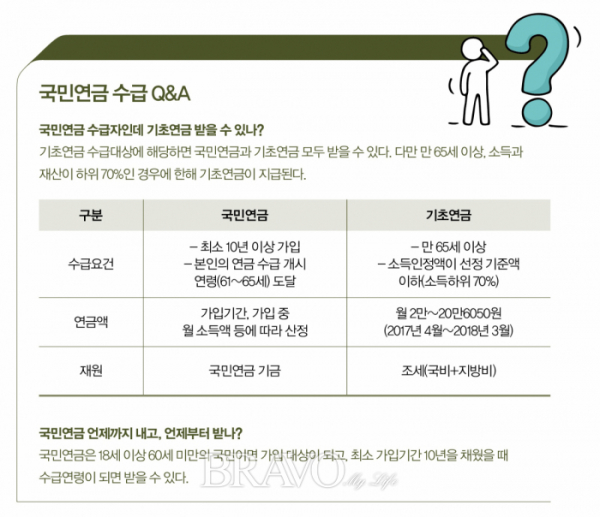

국민연금은 금융회사에 가입하는 개인연금과 달리 물가상승률을 반영해 연금액을 올려주기 때문에 실질 수익률이 높다. 2017년 기준 국민연금 평균 수익비는 최저 1.6에서 최고 2.9로 나타났다. 가입자가 낸 보험료에 비해 적어도 1.6배 이상 더 많은 연금으로 돌려받는다는 의미다.

국민연금은 보험료가 같더라도 가입기간이 길수록 연금액이 많아지기 때문에 추납·임의계속 가입 등으로 가입기간을 늘리는 사람들이 증가하고 있다. 국민연금 ‘더’ 받는 4가지 제도 활용법을 살펴본다.

1. 소득 없던 기간 → 추납

국민연금 추후납부(이하 추납)는 국민연금에 가입한 후 실직이나 폐업, 가정주부로 경력단절 등의 사유로 국민연금 가입이 제외된 기간 동안 납부하지 않았던 국민연금 보험료를 추후에 납부하는 것을 이른다.

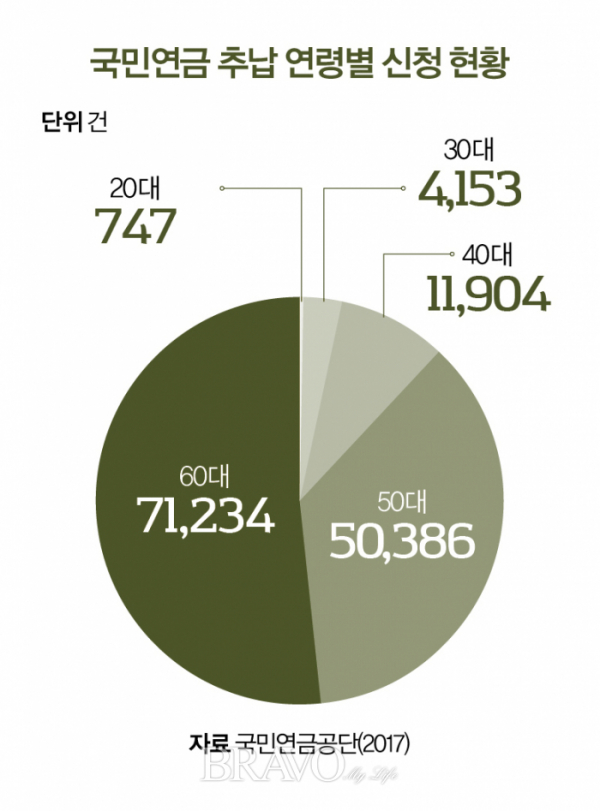

지난해 추납 신청자 연령을 살펴보면, 60세 이상은 7만1234명(51.5%)으로 가장 많았고, 이어 50대 5만386명(36.4%) 순이었다. 반면 30대(3%)와 40대(8.6%)는 현저히 비율이 낮았다. 추납이 연금받을 시기가 가까워진 50~60대를 중심으로 노후준비 수단으로 많이 활용되는 것으로 분석된다.

지역별로는 서울(24.6%), 경기(24%), 부산(7.5%) 등 수도권에 신청자가 집중됐으며, 특히 서울 강남구, 송파구 등 부유층 거주 지역의 신청 비중이 상대적으로 높은 것으로 나타났다. 추납 건수는 2013년 2만9984건에서 2017년 13만8424건으로 매년 급증하는 추세다. 올해는 지난 5월 말까지 이미 5만2568명이 신청할 정도로 열기가 뜨겁다. 추납 보험료는 일시에 전액을 납부하거나 금액이 큰 경우 최대 60개월까지 분납이 가능하다.

2. 찾아갔던 일시금 → 반납

전업주부 B(57) 씨는 1988년 1월부터 1990년 3월까지 직장을 다니다 그만두고 1년 후 반환일시금을 받았다. 이후 결혼해 전업주부로 지내다 2015년 2월에 회사에 다시 취업했다. 2017년 10월에 예전에 찾아간 반환일시금을 반납, 만 63세에 월 26만8000원의 연금 수령을 받을 수 있게 됐다. B 씨는 이후 추납을 신청해 연금액을 더 늘렸다.

1999년 이전에는 가입자 자격상실 후 1년이 경과하면 반환일시금 청구가 가능했다. 반환일시금 반납은 과거 반환일시금을 받은 자가 다시 취업 등으로 국민연금 가입자가 된 경우 신청이 가능하다. 당시 수령했던 반환일시금에 이자를 더해 반납하면 가입기간이 복원돼 연금액을 높이는 데 유리하다. 반납금은 전액을 일시에 납부하거나 금액이 클 경우 최대 24회까지 나눠 낼 수 있다.

3. 납부 예외자·만 60세 이후 → 임의가입·임의계속가입

40대 전업주부 C 씨는 예전에 7년간 국민연금보험료를 납부한 뒤 결혼 후 경력단절로 국민연금을 중단했다. 그러던 중 국민연금 의무가입자가 아닌 전업주부도 국민연금을 납부할 수 있는 제도를 알게 됐다. C 씨는 현재 국민연금을 받을 수 있는 최소 가입기간(10년)이 부족해 노후에 일시금 수령만 가능하지만, 임의가입 신청을 통해 약 월 9만 원 정도를 납부하면 연금을 받을 수 있게 된다는 것. 만 60세까지 292개월에 총 2800만 원을 납부하면, 만 65세부터 월 예상연금액 약 50만 원을 받을 수 있다. 여성 기대수명인 85세까지 연금을 받는다고 가정하면, 납부한 보험료 대비 4배가 넘는 총 1억2000만 원을 연금으로 돌려받는 셈이다.

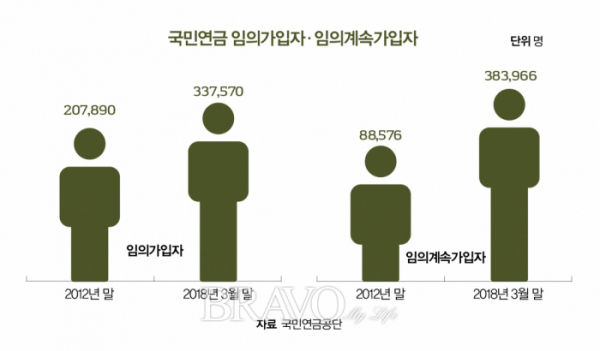

임의가입은 18세 이상 60세 미만 국민 중 국민연금 의무가입 대상이 아닌 전업주부나 학생 등이 본인의 선택에 따라 국민연금에 가입할 수 있는 제도다. 소위 ‘강남 아줌마’로 불리는 고소득층이 노후준비 수단으로 선호하는 방식이다. 임의가입자 수는 지난 2012년 말 20만7890명에서 2017년 말 32만7723명으로 크게 늘었다.

만 60세 이후라면 임의계속가입을 선택할 수 있다. 임의가입제도와 마찬가지로 가입기간이 부족해 노령연금을 받을 수 없을 때 신청하는 경우가 많다. 임의계속가입자 수는 지난 3월 말 기준 38만 명을 넘어섰다.

4. 연금 수령시기인데 소득 많다면 → 연기연금

내년부터 국민연금을 받게 될 D 씨는 아직 소득이 있어 노령연금 수령시기를 늦출 생각이다. 연기연금은 노령연금을 받을 수 있는 사람이 연기할 경우 연금액을 높여주는 제도다. 1개월마다 연금액이 0.6%(1년 7.2%)씩 늘어나고, 최대 5년까지 늦추는 것이 가능하다. 따라서 노령연금 수령시기를 최대 5년늦추면 노령연금을 36%나 더 받을 수 있게 된다.

특히 근로소득이나 사업소득이 많은 경우라면 노령연금 수령시기를 늦추는 것이 도움이 된다. 이에 대해 김동엽 미래에셋은퇴연구소 상무는 아래와 같이 설명한다.

“노령연금 수급자가 소득이 많은 경우 5년간 ‘감액’ 대상이 될 수 있기 때문에 연기연금 제도를 활용해 노령연금 수급시기를 뒤로 늦춰 감액을 피하는 것이 유리하다.”

더욱이 연기가산율(36%)과 물가상승률만큼 더 많은 연금을 받을 수 있다. 다만 노령연금은 연금 수령자가 사망할 때까지 지급된다는 점을 유의해야 한다. 노령연금 수급시기를 늦췄는데 일찍 사망할 경우 오히려 손해를 볼 가능성도 있다.

![[현장에서] “노후 자산, 우물처럼 쓰는 연금이 노후를 바꾼다”](https://img.etoday.co.kr/crop/345/230/2282769.jpg)

![[Trend&bravo] 은퇴 후 문화 산책, 올해 문 여는 신상 미술관 4](https://img.etoday.co.kr/crop/345/230/2300724.jpg)

![[카드뉴스] '70세 이상 어르신' 운전자, 무상 지원 혜택 정리](https://img.etoday.co.kr/crop/345/230/2300717.jpg)

![[카드뉴스] 봄을 알리는 3월 전국 축제 리스트 9](https://img.etoday.co.kr/crop/345/230/2299200.jpg)

![[요즘말 사전] “디토합니다” 뜻, 알고 보니 추억의 단어였다](https://img.etoday.co.kr/crop/345/230/2299807.jpg)