美 DC형 ‘401K’ 퇴직연금, 젊은이 사이서 인기… SNS 통해 공유도

<편집자주>고령 인구 증가로 퇴직연금 시장 규모가 점점 커지면서 연금 시장 개편 요구가 커지고 있다. 정부는 퇴직연금 제도를 확정급여형(DB), 확정기여형(DC), 개인형 퇴직연금(IRP)으로 나누고, 세액 공제 혜택을 주는 등 퇴직연금 시장을 만들어가고 있다. 하지만 퇴직연금의 약 90%가 원리금 보장 상품에 방치돼 수익률이 연 1% 수준에 그쳐 노후 소득으로는 턱없다는 지적이 나왔다. 공적연금 고갈 이슈가 매년 쏟아지는 지금, 사적연금을 어떻게 굴릴지 고민해야 한다. ‘브라보 마이 라이프’ 기획 시리즈 [연금 가이드]를 통해 공적연금과 사적연금을 더 깊이 있게 다뤄보고자 한다.

지난해 정부는 퇴직연금 수익률을 높이려는 방법으로 중소기업 퇴직연금 기금, 적립금 운용위원회, 디폴트 옵션(사전지정운용제도) 제도를 도입했다. 주요 선진국에서 도입하고 있는 제도들인 만큼 국내에서의 실효성이 어떨지 관심이 높다. KIRI(보험연구원)가 낸 ‘퇴직연금 지배구조 개편 논의와 정책 방향’ 보고서를 바탕으로 주요 선진국 기금형 퇴직연금 제도를 짚어보고, 국내에서는 기금형이 과연 노후 설계의 주요 도구가 될 수 있을지 알아본다. 첫 번째 기사에서는 미국의 퇴직연금 제도를 짚어본다. 기금형 연금으로 ‘평범한 근로자도 은퇴하면 백만장자로 노후를 보낼 수 있다’는 ‘401K’ 연금 제도가 대표적이다.

신탁 핵심인 기금형 퇴직연금

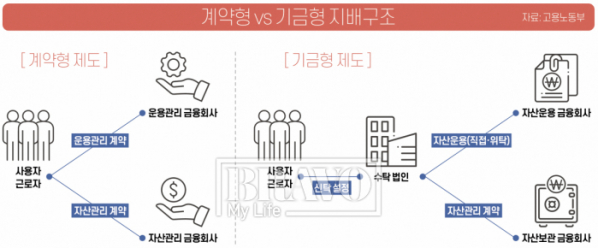

우리나라 퇴직연금은 주로 계약형으로 이뤄져 있다. 기업이나 근로자가 은행, 보험, 증권사 등 퇴직연금 사업자와 계약을 맺는 구조다. 하지만 미국, 호주 등 연금 관리 선진국은 퇴직연금이 주로 기금형으로 이뤄져 있다. 기금형은 전문 위탁기관과 계약을 맺고 운영하는 방식으로, 국민연금이나 공무원연금처럼 별도 조직이 운용 의사결정을 내리게 된다. 이 제도가 도입되면 여러 사업장이 참여하는 연합형 퇴직연금 기금 등도 가능해진다.

또한 기금형은 수탁법인 즉, 대리인(기금)으로 기금운용위원회가 반드시 있어야 한다. 위원회가 노사의 의견을 반영해 기금을 직접 혹은 위탁해 운영한다. 계약형은 운용과 자산관리 모두 외부 금융회사에 위탁하면 금융감독원이 관리·감독한다. 반면 기금형은 운용 업무는 수탁법인이 직접 하거나 위탁하고, 자산관리 업무는 위탁하는 구조다. 자산운용지침서인 투자원칙보고서를 작성해 운영하며 관리·감독은 고용노동부가 하는 것이 일반적이다.

계약형과 기금형의 차이는 운용위원회가 있는지에 따른다고 볼 수 있으나, 계약형에서도 적립금운용위원회와 같이 보완적으로 활용할 수 있는 부분이 있다. 때에 따라 혼합형도 나타날 수 있다는 의미다. 주요 선진국에서는 대부분 기금형 제도를 운용하지만, 계약형을 따로 규제하고 있지는 않다. KIRI는 보고서에서 “선진국에서 두 지배구조는 공존하는 경향이 있으므로, 법적으로 계약형만 가능하도록 규제하는 것은 퇴직연금 주체의 선택권을 제한할 수 있어 이 문제에 대해 다시 생각해볼 필요성은 있다”고 설명했다.

미국의 기금형 퇴직연금은 다시 신탁형과 보험형으로 나뉘고 어느 유형이든 지명수탁자를 반드시 설정해야 한다. 지명수탁자는 기금 운영과 관리에 책임을 지는 관리자이며 핵심적인 역할을 한다.

금융 상품 선택하는 DC형 늘어

퇴직연금에 기여금을 내는 미국의 퇴직연금 가입자 수는 2019년 기준 9810만 명에 이른다. 자산 규모는 2019년 기준 10조 달러 이상이다. DB형(확정급여형)이 3조 2744억 달러, DC형(확정기여형)은 7조 4326억 달러 수준으로 나타났다. KIRI는 “평생 노후를 보장하는 형태로 DB형을 운영하다가 최근 산업구조와 경기 변화 등에 탄력적으로 대처하고자 DC형으로 전환 중”이라고 분석했다.

미국의 퇴직연금은 회사가 기금을 만들어서 퇴직연금 관리회사, 자산운용사, 보험회사 등 금융회사와 협업을 통해 운영하고 있다. DB형은 기금이 자산을 전적으로 운용하고, DC형은 가입자의 운용 지시에 따라 기금이 운용하되 가입자가 운용지시를 잘 내릴 수 있도록 운용상품을 선별해 제시한다. DC형 금융상품은 주로 뮤추얼펀드, 국공채, 원리금 보장형 상품 등이다.

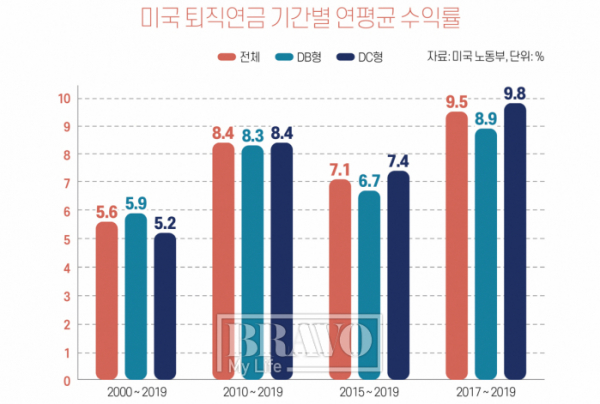

지난해 우리나라에도 도입된 디폴트 옵션은 DC형에서 적용되는 것으로 가입자가 연금을 방치할 경우, 사전에 동의한 대로 전문기관에서 사전에 정한 상품으로 운용하는 ‘사전지정운용’ 제도다. DC형 비중이 높아서인지 미국 퇴직연금은 자산운용을 주식, TDF(타깃데이트펀드) 등 고수익 상품에 적극적으로 투자한다는 특징이 있다. 2018년 기준 401K의 자산 배분은 전체 5.2조 달러 중 약 63%인 3.3조 달러가 뮤추얼 펀드에 투자되고 있었다. 또한 전체 뮤추얼펀드 중 58%가 주식형 펀드에 투자되고 있다. KIRI는 “20년 장기로 보면 DB형이 DC형보다 조금 더 수익률이 높았지만, 10년 이내 평균 수익률에서는 DC형이 조금 더 높았다”며 두 제도 사이에 큰 차이는 없다고 평가했다.

자동으로 가입되는 연금 ‘401K’

미국의 은퇴자들이 노후 걱정을 하지 않게 된 것은 미국의 DC형, 일명 ‘401K’로 퇴직연금을 많이 받을 수 있다는 기대가 있기 때문이다. 최근에는 젊은이들 사이에서 ‘401K 백만장자’를 목표로 투자 노하우를 공유하거나 투자 과정을 SNS에 올리는 것이 유행하고 있다. 이렇게 DC형 연금이 발전하게 된 데는 여러 법 제정이 있었기 때문이다.

1974년 제정된 ERISA법(종업원퇴직소득보장법)은 DC형 발전의 계기가 됐다. DC형 퇴직연금을 401K라고 부르는 것은 ERISA법 401조 K항에 규정돼 있기 때문이다. 세액공제 역시 DC형의 성장을 이끌었다. 1978년 제정된 미국 내국세입법은 401K에 가입하면 소득세 이연 및 연간 1만 4000달러 한도 소득공제를 받을 수 있도록 했다. 또한 기업이 근로자의 401K에 일정 부분을 지원해주면 법인세를 공제해주기도 했다.

2006년 제정한 연금보호법은 DC형 성장에 불을 붙여 퇴직연금 가입액이 늘고 운용 수익률도 높아지는 결과를 냈다. 연금보호법은 모든 근로자가 자동으로 401K에 가입하도록 강제하고 있다. 근로자가 가입하지 않겠다는 의사표시를 하면 일단 자동가입 후 탈퇴를 할 수 있는 방식으로 변경한 것. 이를 해지하는 근로자가 많지 않아 정책 효과가 컸다고 분석한다.

연금보호법에서는 근로자의 임금 인상에 따라 적립률도 올라가는 ‘자동인상 제도’도 도입했다. ‘SMarT: Save More Tomorrow’라고 불리는데, 이 프로그램에 참여한 근로자들의 적립률은 3년 뒤 약 4배 정도 높아졌다. 이에 따라 2005년 2조 3930억 달러였던 퇴직연금 자산은 2019년 말 7조 달러가 넘는 규모로 크게 성장했다. 여기에 디폴트 옵션으로 자동 투자까지 이뤄지면서 수익률에서도 성과를 보였다. 자산운용사 뱅가드에 따르면 2020년 401K의 평균 수익률은 15.1%이며, 5개년 누적 수익률은 11%인 것으로 나타났다.

감시와 보호 정책도 강하게

미국 퇴직연금의 특징은 감시기능과 수급권보호를 강조한다는 점이다. 상대적으로 퇴직연금 운영을 자율에 맡기는 형태에서 지명·신탁수탁자가 의무를 위반할 경우를 대비해 연금자산을 보호하기 위한 일종의 장치로서 작용한다.

먼저 근로자와 고용주, 소유자와 연금사업자 사이 이익 충돌 방지를 위해 연금계리사 등 제삼자 감시기능장치를 두고 있다. 책임준비금 등 연금 수리에 있어서 연금계리사의 확인을 받아야 한다. ERISA법(종업원퇴직소득보장법)에서는 “등록연금계리사 합동위원회에 등록된 연금계리사를 고용해 매년 수리 보고서를 작성하지 않으면 안 된다”고 규정하고 있다.

또한 1974년 DB형 퇴직연금 가입자 보호를 위해 연금지급보증공사를 연방정부 기관으로 설치했다. 기업이 파산 등으로 인해 퇴직연금을 지급하지 못하게 되면 공사에서 지급하도록 한 제도다. 수탁자의 도덕적 해이 문제를 예방하기 위해 수탁자보증보험과 수탁자책임보험을 ERISA법으로 규정하고 있다. 수탁자보증보험은 수탁자가 의무 이행에 불성실했을 때 연기금과 연금수급자를 보호하기 위한 것으로 의무적으로 가입해야 한다. 수탁자책임보험은 수탁자의 과실, 태만뿐 아니라 일반적인 행위에 의해 발생한 손실에 대해서도 보험 가입으로 보호하는 것으로 가입 여부는 자율이다.

![[연금 가이드 ④일본 편] 퇴직연금제도 선호도 낮아 개혁 진행 중](https://img.etoday.co.kr/crop/345/230/1865487.jpg)

![[연금 가이드 ③호주 편] 퇴직연금 규모의 경제로 이뤄낸 ‘연금 천국’](https://img.etoday.co.kr/crop/345/230/1860370.jpg)

![[연금 가이드 ②영국 편] 퇴직연금으로 요람에서 무덤까지 보장 ‘원조’](https://img.etoday.co.kr/crop/345/230/1857307.jpg)

![[Trend&bravo] 은퇴 후 문화 산책, 올해 문 여는 신상 미술관 4](https://img.etoday.co.kr/crop/345/230/2300724.jpg)

![[카드뉴스] 봄을 알리는 3월 전국 축제 리스트 9](https://img.etoday.co.kr/crop/345/230/2299200.jpg)